相続税の基礎知識

相続のご相談をお受けしていると,「相続税ってよくわからない。」「自分は支払う必要があるのか。」,「いくら必要があるのか。」といった質問をよく頂きます。

ですので,今回のコラムでは相続税の基礎知識についてご紹介したいと思います。

相続税とは?

「相続財産を取得した際に支払う税金」

どこに申告すればいいのか?

被相続人の住所地を管轄する税務署

いつまでに申告すればいいのか?

相続の開始があったことを知った日の翌日の10月目の日

2月1日であれば12月1日

相続税がかからないケース

基礎控除額の範囲内であれば相続税はかかりません。

基礎控除=3000万円+600万円×法定相続人

相続税がかかる財産とそうでない財産

| 相続税がかかる財産 | 現金,預貯金,不動産,株式,生命保険金,死亡退職金など |

|---|---|

| 相続税がかからない財産 | 墓所,仏壇,祭具,寄付した財産,生命保険金のうち一定額 |

| 相続財産から控除できるもの | 葬儀費用,相続債務など |

相続税の計算方法

計算の流れ

- 相続税の対象となる財産から基礎控除を差し引き,課税遺産額を算出します。

- 相続税の総額を算出する

- 相続税の総額を実際の相続分で案分し,各種税額控除を行う。

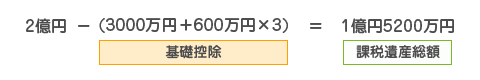

1.課税遺産額の算出

課税遺産総額=相続税がかかる財産の総額-基礎控除

不動産の評価方法

建物について

- 固定資産評価額によって評価します。

宅地

- 路線価方式又は倍率方式で評価します。

路線価及び倍率は国税庁ホームページで閲覧することができます。- 路線価方式

路線(道路)に面する標準的な宅地の1㎡あたりの価額(路線価)をもとに計算した金額で評価します。 - 倍率方式

路線価の定められていない地域についての評価方式で,固定資産税評価額に一定の倍率を掛けて計算した金額で評価します。

- 路線価方式

- 小規模宅地の特例

亡くなった人などが事業や住まいに使っていたと土地のうち,一定の事業用の土地の場合には400㎡,一定の居住用の土地の場合には330㎡,一定の貸付用の土地の場合は200㎡までの部分(小規模宅地)について,次の割合で減額して評することができます。この特例を受けるためには,確定申告が必要です。区分 減額率 居住用・事業用で一定の要件を満たすもの 80% 貸付用で一定の要件を満たすもの 50%

基礎控除について

基礎控除=3000万円+(600万円×法定相続人の人数)

法定相続人とは,民法に定められた相続人のこと。配偶者,子,親,兄弟姉妹。配偶者は常に法定相続人になります。他の親族は①子,②親,③兄弟姉妹の順序で法定相続人となります。

例えば,①子がいないか相続放棄した場合には,②親が法定相続人になります。

また,養子も法定相続人に含まれます。ただ,養子縁組によって課税逃れがなされないよう,人数についてルールが決まっています。

被相続人に実子がいる場合:養子は1人まで法定相続人に含まれる。

被相続人に実子がいない場合:養子は2人まで法定相続人に含まれる

2.相続税の総額を算出する

相続税の税額を計算するには、まずは「相続税の総額」を算出します。「相続税の総額」は、実際の遺産分割をどうするかに関係なく、遺産総額や法定相続人の数・法定相続分を用いて算出する仕組みになっています。

① 課税遺産額を法定相続分で案分する

| 相続人 | 法定相続分 | |

|---|---|---|

| 子がいる場合 | 配偶者 | 2分の1 |

| 子 | 2分の1(人数分で分ける) | |

| 子がいない場合 | 配偶者 | 3分の2 |

| 父母 | 3分の1(人数分で分ける) | |

| 子も父母もいない場合 | 配偶者 | 4分の3 |

| 兄弟姉妹 | 4分の1(人数分で分ける) | |

② 法定相続分で案分した各相続税額に速算表を適用し,各人の相税額を算出する

| 相続税の速算表 | ||

|---|---|---|

| 法定相続人に応ずる取得金額 | 税率 | 控除額 |

| 1000万円以下 | 10% | |

| 1000万円超~3000万円以下 | 15% | 50万円 |

| 3000万円超~5000万円以下 | 20% | 200万円 |

| 5000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1700万円 |

| 2億円超~3億円以下 | 45% | 2700万円 |

| 3億円超~6億円以下 | 50% | 4200万円 |

| 6億円超~ | 55% | 7200万円 |

③ 速算表で得られた各人の相続税額を合計して,相続税額の総額を算出する。

3.相続税の総額を実際の相続分で案分し,各種税額控除を行う。

相続税の総額を,実際の相続分で案分します。

案分後に各人の相続税額に配偶者の税額控除,障がい者控除,未成年者控除等の各種控除を適用して,各人の相続税額を算出します。

① 配偶者の税額軽減

取得した正味の遺産額が「1億6千万円」または「配偶者の法定相続分相当額」のいずれか多い金額までは配偶者に相続税がかからない制度

② 障がい者控除

相続人が85歳未満の障害者である場合、相続税から一定の額を控除する制度

③ 未成年者控除

相続人が未成年者(2022年4月1日以降の相続又は遺贈については18歳未満)の場合、相続税から一定の額を控除する制度

具体例

財産額:2億円

相続人:妻と子供2人

分割割合:法定相続分どおりに分割取得した

計算の仕方

① 相続税の対象となる財産から基礎控除を差し引き,課税遺産額を算出します。

② 相続税の総額を算出する

③ 相続税の総額を実際の相続分で案分し,各種税額控除を行う。

最後に

本コラムでは相続税の基礎知識を解説いたしましたが,実際の相続税申告に際しては,財産の評価方法や特例の適用条件等について専門的な知識を要する場面が多々ございます。申告に際して,少しでもご不安がございましたらお気軽にご相談ください。